Проверяем на прочность вашу веру

в «купи-и-держи»

Сегодня в выпуске:

- Проверяем на прочность вашу веру в «купи-и-держи»

- Ближайшие мероприятия:

* * *

Джейсон Цвейг

Источник: The Wall Street Journal

25 октября 2019 г.

Перевод для AssetAllocation.ru

Думаешь, что знаешь уроки «Черного понедельника»? Подумай еще раз.

Один из лучших способов убедиться, что легкие достижения последних 10 лет не расслабили вас – вспомнить крах 1929 года.

Девяносто лет назад начался самый страшный обвал фондового рынка в истории США. Почти все, что сегодняшние инвесторы думают об этом ключевом событии – неверно, и любой, кто полагает, что это не имеет значения, также ошибается.

Все «знают», что рынок рухнул в 1929 году, потому что спекулянты, опирающиеся на заемные деньги, в состоянии эйфории довели акции до абсурдных высот. Это неправда.

Разве ведущие аналитики не предупреждали о приближении краха? Не совсем.

Кто-нибудь предсказывал, как долго это продлится и как плохо это будет? Даже близко такого не было!

Разве крах 1929 года не доказывает, что, если вы держите акции достаточно долго, то вы обязательно преуспеете? Только если у вас есть терпение черепахи и эмоции камня.

Вниз, вниз, вниз

Крах 1929 года обернулся крупнейшими потерями в истории рынка акций США. Акции не могли выйти на свои докризисные значения в течение полувека.

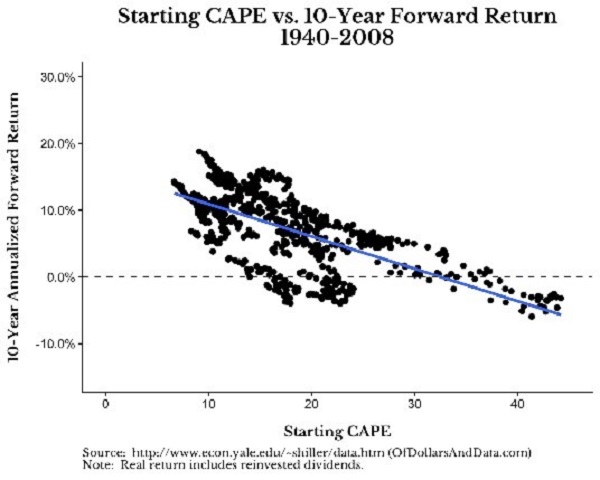

Еженедельные значения индексов в сравнении с пиком 1929 года.

23 октября 1929 года Промышленный индекс Доу-Джонса упал на 6,3%. Затем с потерями в 12,8% и 11,7% в «Черный понедельник» и «Черный вторник» – 28 и 29 октября – акции рухнули, как подкошенные ударами судьбы. (Чтобы лучше понять это, представьте себе, что в ближайший понедельник и вторник Доу обвалился более чем на 6'100 пунктов или почти на четверть).

Доу достигал максимума в 381,17 пунктов 3 сентября 1929 г. В конце концов, он опустился на самое дно в 41,22 пунктов 8 июля 1932 г., снизившись на 89,2%. Менее чем за 35 месяцев доллар, вложенный в акции, превратился в чуть более десяти центов.

Что стало причиной коллапса? Безусловно, отдельные акции были дорогими. Согласно Книге Барри Уигмора 1985 года «Крах и его последствия» (Barrie Wigmore, «The Crash and Its Aftermath»), цена акций National City Bank of New York на пике была в 120 раз выше его прибыли, и в 13 раз – его балансовой стоимости. (Эти мультипликаторы основаны на реконструкции г-на Уигмора.) На этой неделе акции Citigroup – прямого наследника National City Bank – торговались по цене в 9,6 раз выше своей прибыли за последние 12 месяцев и в 0,9 раз выше балансовой стоимости, согласно FactSet.

При этом некоторые инвесторы верили, что управляющие фондами обладают магическими способностями. The Magazine of Wall Street от 21 сентября 1929 г. утверждал, что было «разумно» заплатить на 150-200% больше стоимости чистых активов фонда, «если прошлый отчет руководства показывает, что он могут сделать около 20% или более».

Но большинство акций не были перегреты. Многие крупные компании торговались по ценам от 14 до 19 годовых прибылей на пике рынка в сентябре 1929 г. Прибыль росла гораздо быстрее, чем цены на акции. Промышленные акции в начале 1929 г. торговались по цене примерно в 15 прибылей; к сентябрю они стоили чуть более 13 прибылей, отмечал в 1930 г. экономист Ирвинг Фишер в своей книге «Крах фондового рынка и его последствия» (Irving Fisher, «The Stock Market Crash – and After»).

Согласно реконструкции г-на Уигмора, самая горячая акция 1929 года, Radio Corp. of America, на пике торговалась по цене в 73 раза выше прибыли и более чем в 16 раз выше балансовой стоимости. Как это сравнить со столь любимыми сегодня технологическими акциями? По данным FactSet, на этой неделе Amazon.com торговалась по цене в 73 раза выше прибыли и более чем в 16 раз выше балансовой стоимости.

И по сей день никто не знает, почему рухнули акции в 1929 году. Крах британской инвестиционной фирмы? Вряд ли. Поток недавно выпущенных акций? Скорее всего, он был недостаточно большим. Спекулянты на подпитываемом долгами покупательском буме? В 1929 году стандарты кредитования по займам на покупку акций были более жесткими, чем в предыдущие годы.

Наиболее вероятным виновником является жесткая денежно-кредитная политика Федерального Резерва. Однако, никто не может сказать, почему акции рухнули в конце октября 1929 г., когда ставки росли с 1927 г.

Экономический аналитик Роджер Бэбсон действительно предсказал крах, но он был скорее удачлив, чем прав.

«Рано или поздно наступит крах, который… вызовет падение индекса Доу-Джонса на 60 - 80 пунктов», – говорил г-н Бэбсон в сентябре 1929 г. При этом он также призывал клиентов выйти из рынка в 1926 г. и предсказывал падения в 1927 и 1928 гг.

В конце 1930 г. г-н Бэбсон стал оптимистом, и к маю 1931 г. заявил, что инвесторы должны все поставить на акции. После этого Доу продолжил падать и потерял еще более 70%.

Мистер Бэбсон не был одинок. Никто не предполагал, насколько долгим и ужасным окажется медвежий рынок.

«Здравомыслие фондового рынка возвращается» – гласил заголовок в Wall Street Journal 26 октября 1929 г., «Истерия уходит, поскольку финансовые лидеры находят ситуацию здоровой». Через два дня журнал сообщил: «Кризис на фондовом рынке миновал, поддержка банков восстанавливается после тяжелой волны вынужденных продаж».

Статья в Wall Street Journal от 26 октября 1929 г. Настоящее дно рынка наступит лишь спустя почти три года.

В кинохронике от 30 октября 1929 г., которая все еще доступна online, г-н Фишер, ведущий экономист страны и профессор Йельского университета, провозгласил: «Похоже, что теперь дно рынка достигнуто».

В действительности рынок нашел дно на 84% ниже и почти три года спустя.

«Я ожидаю эпоху от десяти до двадцати пяти лет… хорошего роста в простых обычных акциях», – писал финансовый эксперт Джордж Фредерик в 1930 г. в своей книге о крахе «Обычные акции и средний человек» (George Frederick, «Common Stocks and the Average Man»).

«Хороший рост» в итоге занял гораздо дольше времени. Доу не мог превысить свой максимум 1929 года до 23 ноября 1954 г., четверть века спустя. Этот расчет не учитывает реинвестирование дивидендов, но большинство инвесторов в те дни наверняка забирали свои дивиденды в виде наличных.

Немногие инвесторы смогли продержаться столь долго, ожидая выхода на безубыточность. Опрос, проведенный Федеральным Резервом в 1954 г., показал, что лишь 7% домохозяйств из числа среднего класса предпочитают инвестировать в акции, а не в сберегательные облигации, банковские счета или недвижимость.

Никто из тех, кто пережил крах 1929 г., не согласился бы с точкой зрения, выдвинутой в конце 1990-х, что акции становятся безрисковыми, если держать их достаточно долго.

Инвесторы всегда должны относиться к фондовому рынку так же, как моряки относятся к морю – как к средству достижения цели, обычно безобидному, но потенциально смертельному. Катастрофические потери редки, но их риск никогда не исчезнет.

Чтобы быть долгосрочным инвестором в акции, вы должны быть готовы потерять больше денег, и терять их дольше, чем кажется возможным. Любой, кто легкомысленно отнесется к этому риску, скорее всего, примет участие в распродаже у самого дна следующего краха.

Обсудить на AssetAllocation.ru

* * *

И не забудьте про наши ближайшие мероприятия:

Пожалуйста, поделитесь этой информацией с друзьями и знакомыми, которым она может быть полезна.

* * *

Обсудить: Живой Журнал, Facebook, ВКонтакте, Telegram, Twitter, YouTube

Успеха вам!

Если вы хотите задать вопрос или поделиться своими мыслями, пишите Сергею Спирину.

Имейте в виду, что письма могут цитироваться с указанием имени автора и адреса его электронной почты, если не оговорено обратное.

Приглашаю вас принять участие в обсуждении материалов рассылки на форуме сайта Центр Финансового Образования.